Margs konar áhætta er samofin starfsemi Arion banka sem fjármálastofnunar og stafar af daglegum rekstri. Áhættustýring er því grundvallarþáttur í starfi bankans. Stefna bankans er að hafa virka áhættustýringu sem felur í sér að greina og mæla verulega áhættu og grípa til aðgerða ef hún fer út fyrir skilgreind mörk.

Stjórn bankans ber endanlega ábyrgð á áhættustýringarkerfi hans og ber að tryggja að viðunandi áhættustýringarferli og -stefna sé ákvörðuð til þess að fylgjast með áhættuþáttum. Stjórn bankans felur áhættustýringu dótturfélaga í hendur viðkomandi dótturfélaga. Fyrir móðurfélagið (bankann) ákvarðar bankastjórnin áhættuvilja. Áhættuviljinn er settur fram sem takmörk á áhættuþáttum og mörkum sem áhættustýringarsvið bankans fylgist með.

Bankastjórinn ber ábyrgð á að viðhalda skilvirku áhættustýringarkerfi, áhættustefnum og eftirliti, svo og að viðhalda vitund starfsfólks um áhættu þannig að áhætta sé viðfangsefni allra starfsmanna.

Áhættustýringarsvið bankans starfar undir stjórn framkvæmdastjóra áhættustýringar. Sviðið er sjálfstæð stjórnunareining og ber beina ábyrgð gagnvart bankastjóra. Nánari upplýsingar um áhættustýringarsvið.

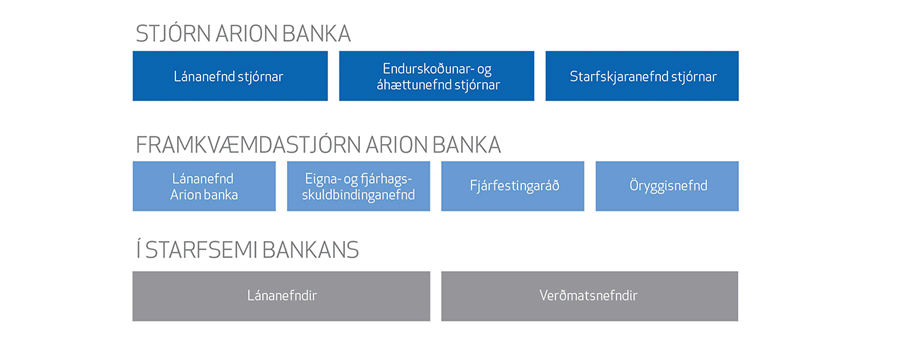

Í bankanum starfa nokkrar nefndir sem stýra áhættu. Endurskoðunar- og áhættunefnd (BARC) stjórnar bankans ber ábyrgð á eftirliti með áhættustýringarkerfi bankans, áhættuvilja og innramatsferli á eiginfjárþörf. Eigna- og fjárhagsskuldbindinganefnd (ALCO), undir formennsku bankastjóra eða staðgengils hans, ber ábyrgð á umsjón með misvægi eigna og skulda; lausafjáráhættu, markaðsáhættu, vaxtaáhættu og eiginfjárstýringu. Fjárfestingaráð tekur ákvarðanir um

sölutryggingu og fjárfestingu. Í bankanum starfa fjórar lánanefndir: Lánanefnd stjórnar, sem tekur ákvarðanir um alla meiri háttar útlánaáhættu, lánanefnd Arion banka, sem starfar innan heimilda sem skilgreindar eru sem hlutfall af eigin fé bankans, og svo fyrirtækjalánanefnd og útibúanefndir, sem hafa þrengri lánaheimildir. Starfræktar eru fimm verðmatsnefndir sem ætlað er að setja viðmið fyrir bankann við mat á tryggingum og yfirfara verðmat á verðbréfum í eigu bankans.

Helstu áhættuþættir bankans eru útlánaáhætta, þ.m.t. samþjöppunaráhætta, lausafjáráhætta, gjaldeyrisáhætta, vaxtaáhætta, lagaleg áhætta og rekstraráhætta. Í Áhættuskýrslu bankans árið 2014 er fjallað ítarlega um áhættuþættina og stýringu þeirra.

Innramat á eiginfjárþörf

Bankinn metur eiginfjárþörf samkvæmt innramatsferli (e. Internal Capital Adequacy Assessment Process, ICAAP). Innramatsferlið er ferli sem ætlað er að tryggja að bankinn búi yfir fullnægjandi áhættustýringarferlum og kerfum til þess að greina, stýra og mæla heildaráhættu bankans. Matsferlið miðar að því að greina og mæla áhættu samstæðunnar út frá öllum áhættutegundum og tryggja að samstæðan ráði yfir eigin fé í samræmi við undirliggjandi áhættu. Fjármálaeftirlitið (FME) hefur eftirlit með samstæðunni, tekur við upplýsingum um innra mat samstæðunnar á eiginfjárþörf og ákvarðar eiginfjárkröfur fyrir samstæðuna í heild.

Samstæðan skal uppfylla eiginfjárkröfu sem ákvörðuð er af FME í kjölfar könnunar og matsferils (e. Supervisory Review and Evaluation Process, SREP). Eiginfjárgrunnur samstæðunnar uppfyllir þessa kröfu FME.

Útlánaáhætta

Útlánaáhætta er hættan á að mótaðili efni ekki skuldbindingar sínar á fyrir fram ákveðnum tíma með afleiðingum fyrir tekjur og efnahag bankans. Lán til viðskiptavina og fjármálastofnana eru langstærsta uppspretta útlánaáhættu.

Sterkt safn íbúðalána með lækkandi vanskilum og batnandi veðhlutföllum

Íbúðalán eru kjarnaafurð í vöruframboði Arion banka. Íbúðalánasafn bankans jafngildir 37% af heildarlánum í árslok og hefur þetta hlutfall aukist úr 12% frá því í árslok 2010. Lykillinn að þessum mikla vexti var yfirtaka bankans árið 2011 á íbúðalánasafni sem áður tilheyrði Kaupþingi og uppgjör á Drómaskuldabréfinu árið 2013, en samhliða því hafa nýjar lánveitingar Arion banka til íbúðakaupa gengið vel. Bankinn hefur verið í fararbroddi á íbúðalánamarkaði, þar sem hann hefur m.a. boðið upp á óverðtryggð íbúðalán. Í árslok 2014 voru óverðtryggð lán 24% af íbúðalánum bankans en önnur íbúðalán eru verðtryggð.

Gæði íbúðalánasafns bankans hafa aukist jafnt og þétt með bættri veðstöðu og lækkun vanskila. Hækkun var þó á vanskilum árið 2013 sem skýrist af því að lán sem bankinn fékk í tengslum við uppgjör skulda Dróma það ár voru síðri í þessu tilliti og hækkuðu vanskil íbúðalána.

Út frá verðmæti íbúðalána í árslok 2014 voru 68% íbúðalána með veðhlutfall lægra en 80%. Til samanburðar voru 61% lána svo vel tryggð í árslok 2013. Mikill meirihluti íbúðalána er til fjármögnunar fasteignakaupa í Reykjavík og á höfuðborgarsvæðinu, eða 74% að verðmæti.

Áhættudreift lánasafn

Lán til viðskiptavina eru vel dreifð. Lán til einstaklinga eru 50% af heildarlánum til viðskiptavina og þar af eru 83% til íbúðakaupa. Fyrirtækjalán eru fyrst og fremst til þriggja atvinnugreina: Fasteignaviðskipta og byggingastarfsemi, fiskveiða og –vinnslu og heildsölu og smásölu, sem eru 25%, 23% og 17% af fyrirtækjalánum, í þessari röð. En þótt áhættudreifing til einstaklinga og atvinnugreina sé góð er enn nokkur samþjöppun á einstök nöfn viðskiptavina.

Útlánasamþjöppun á einstök nöfn fer lækkandi

Í árslok 2014 voru tvær áhættuskuldbindingar til tengdra aðila hærri en 10% af eiginfjárgrunni bankans (svokallaðar stórar áhættuskuldbindingar) en í árslok 2013 höfðu þær verið fimm. Eins og sjá má af myndinni hér að neðan, hefur samtala stórra áhættuskuldbindinga, að teknu tilliti til mildunaráhrifa trygginga, lækkað úr 87% af eiginfjárgrunni í árslok 2011 í 24% í árslok 2014. Samtala áhættuskuldbindinga tengdra aðila sem eru hærri en 2,5% af eiginfjárgrunni hefur einnig lækkað – var 88% í árslok 2014, samanborið við 143% á árslok 2013. Stærsta áhættuskuldbinding tengdra aðila í árslok 2014 var 25 ma.kr. áður en tekið hafði verið tillit til mildunaráhrifa trygginga.

Tryggingarþekja lána til viðskiptavina

Til tryggingar á lánum eru fasteignir einstaklinga og viðskiptahúsnæði algengust, ásamt fiskiskipum, auk annarra áþreifanlegra verðmæta s.s. verðbréfa og reiðufjár. Bankinn leggur mikla áherslu á utanumhald trygginga, þ.m.t. verðmat og miðlæga skráningu. Í árslok 2014 var heildarvirði lána til viðskiptavina 674.189 milljónir króna tryggt með tryggingum að heildarverðmæti 457.581 milljónir króna og er heildarveðþekja því 81%, en eins og fram kemur á neðangreindri mynd þá er veðþekja ólík milli atvinnugreina. Fasteignir eru algengasta form trygginga, eða 73% af heildartryggingum.

Gæði lánabókar aukast stöðugt

Bankinn skilgreinir vandræðalán sem þau lán sem eru í vanskilum í yfir 90 daga og lán sem hafa verið varúðarniðurfærð, óháð fjölda vanskiladaga. Hlutfall vandræðalána hefur lækkað stöðugt frá því að það var hæst árið 2010. Það hefur fyrst og fremst tekist með endurskipulagningu lána og úrlausn ólöglegra gengistryggðra lána. U.þ.b. helmingur vandræðalána er í 90 daga vanskilum en án varúðarniðurfærslu, sökum þess hve vel þau eru tryggð. Af 4,4% vanskilalánum eru 3,8% tryggð með áþreifanlegum tryggingum.

Rekstraráhætta

Arion banki skilgreinir rekstraráhættu sem áhættu á beinu eða óbeinu tapi vegna ófullnægjandi innri verkferla, mannlegra mistaka, kerfismistaka eða vegna ytri atburða í rekstrarumhverfi, sem áhrif hafa á rekstur bankans. Bankinn skilgreinir upplýsingatækniáhættu, lagalega áhættu og orðsporsáhættu sem hluta af rekstraráhættu.

Ábyrgð á stjórnun eigin rekstraráhættu liggur hjá sviðum bankans. Rekstraráhættudeild ásamt sviðunum stýrir þróun og viðheldur aðferðum til að greina, mæla, hafa eftirlit með og stjórna rekstraráhættu.

.png)

Helstu aðferðir bankans til að mæla rekstraráhættu eru:

- Skráning tapsatburða (e. Loss Data)

- Áhættusjálfsmat (e. Risk and Control Self-Assessment)

- Áhættuvísar (e. Key risk indicator)

Innan bankans er reglulega framkvæmt áhættusjálfsmat til að greina, meta og mæla áhættur. Niðurstöður eru notaðar til frekari úrbótavinnu til samræmis við áhættuviðmið bankans. Rekstraráhætta bankans fylgir eftir aðgerðaáætlunum.

Fylgst er reglulega með áhættuvísum, en það eru lykilstærðir sem geta gefið vísbendingu um að áhætta sé að aukast og fara umfram áhættuvilja. Skýrslugjöf til yfirstjórnar byggir m.a. á skráðum tapsatburðum, niðurstöðum úr áhættusjálfsmati og áhættuvísum.

Stjórnun upplýsingaöryggis fellur undir öryggisstjóra. Samskiptagáttum til viðskiptavina fer fjölgandi og hröð þróun tengd tækniumhverfinu veldur því að aukin áhætta er tengd upplýsingaöryggi. Bankinn heldur því áfram að leggja aukna áherslu á stjórnun upplýsingaöryggis. Upplýsingaöryggi felur í sér leið til að tryggja leynd, réttleika og tiltækileika.

Við útreikning á eiginfjárkröfu vegna rekstraráhættu beitir bankinn grundvallaraðferð Basel II (e. Basic Indicator Approach). Eiginfjárbinding vegna rekstraráhættu fyrir árið 2014 var 6.577 ISKm.

Markaðsáhætta

Markaðsáhætta er hættan á að verð- og vaxtabreytingar á fjármálamörkuðum hafi áhrif á virði og greiðsluflæði fjármálagerninga bankans. Helstu áhættuþættir eru vaxta-, hlutafjár- og gjaldeyrisáhætta.

Vaxtaáhætta stafar að mestu leyti af því að fyrir hluta efnahagsreiknings bankans er misræmi milli gjalddaga vaxtaberandi eigna og skulda og gildistími vaxta er mismunandi. Almennt er virði fastvaxtaeigna bankans meira en virði skulda með samsvarandi gildistíma vaxta, enda er bankinn að miklu leyti fjármagnaður með innlánum. Hækkun markaðsvaxta hefði því neikvæð áhrif á afkomu bankans. Bankinn hefur dregið úr þessari áhættu með útgáfu sértryggðra skuldabréfa og með því að bjóða viðskiptavinum sínum upp á lán með breytilegum vöxtum.

Stærsta hlutafjáráhættan stafar af eign bankans í óskráðum hlutabréfum sem féllu í hans hlut í tengslum við endurskipulagningu fyrirtækja í kjölfar efnahagshrunsins árið 2008.

Þar að auki hefur hlutabréfastaða á veltubók aukist jafnt og þétt vegna aukinnar veltu og umsvifa á markaði. Áhættustýring fylgist náið með áhættunni og hefur eftirlit með því að stöður séu innan heimilda.

Gjaldeyrisáhætta bankans felst í hættunni á að sveiflur í gengi íslensku krónunnar hafi óhagstæð áhrif á afkomu bankans. Gjaldeyrisójöfnuður samstæðunnar í lok árs 2014 var 18,9 ma.kr. Gjaldeyrisójöfnuður móðurfélagsins hefur verið jákvæður en stöðugur allt frá fyrri hluta árs 2012. Bankinn notar afleiðusamninga að nokkru leyti til að verja sig gegn gjaldeyrisáhættu.

Hrein staða verðtryggðra eigna og skulda bankans er 85,1 ma.kr. Verðtryggingarójöfnuðurinn jókst árið 2013 að mestu leyti vegna yfirtöku bankans á lánum í tengslum við uppgjör Drómaskuldabréfsins. Hækkunin árið 2014 kemur að mestu til vegna uppgreiðslu á samningsbundnum sértryggðum skuldabréfum en á móti voru nýjar lögbundnar verðtryggðar útgáfur gefnar út seint á árinu.

Lausafjáráhætta

Lausafjáráhætta er sú áhætta að samstæðan, þrátt fyrir að vera gjaldfær, lendi í erfiðleikum með að mæta skuldbindingum sínum þegar þær gjaldfalla eða geti aðeins tryggt endurgreiðslu með óhóflegum kostnaði. Nánar er fjallað um lausafjárstöðu og lausafjáráhættu hér.